- Home

- Bandi Passati

- Bonus R&S, Innovazione, Green & Digital e Design: cambia l’ambito temporale e le percentuali – Infografica

Bonus R&S, Innovazione, Green & Digital e Design: cambia l’ambito temporale e le percentuali – Infografica

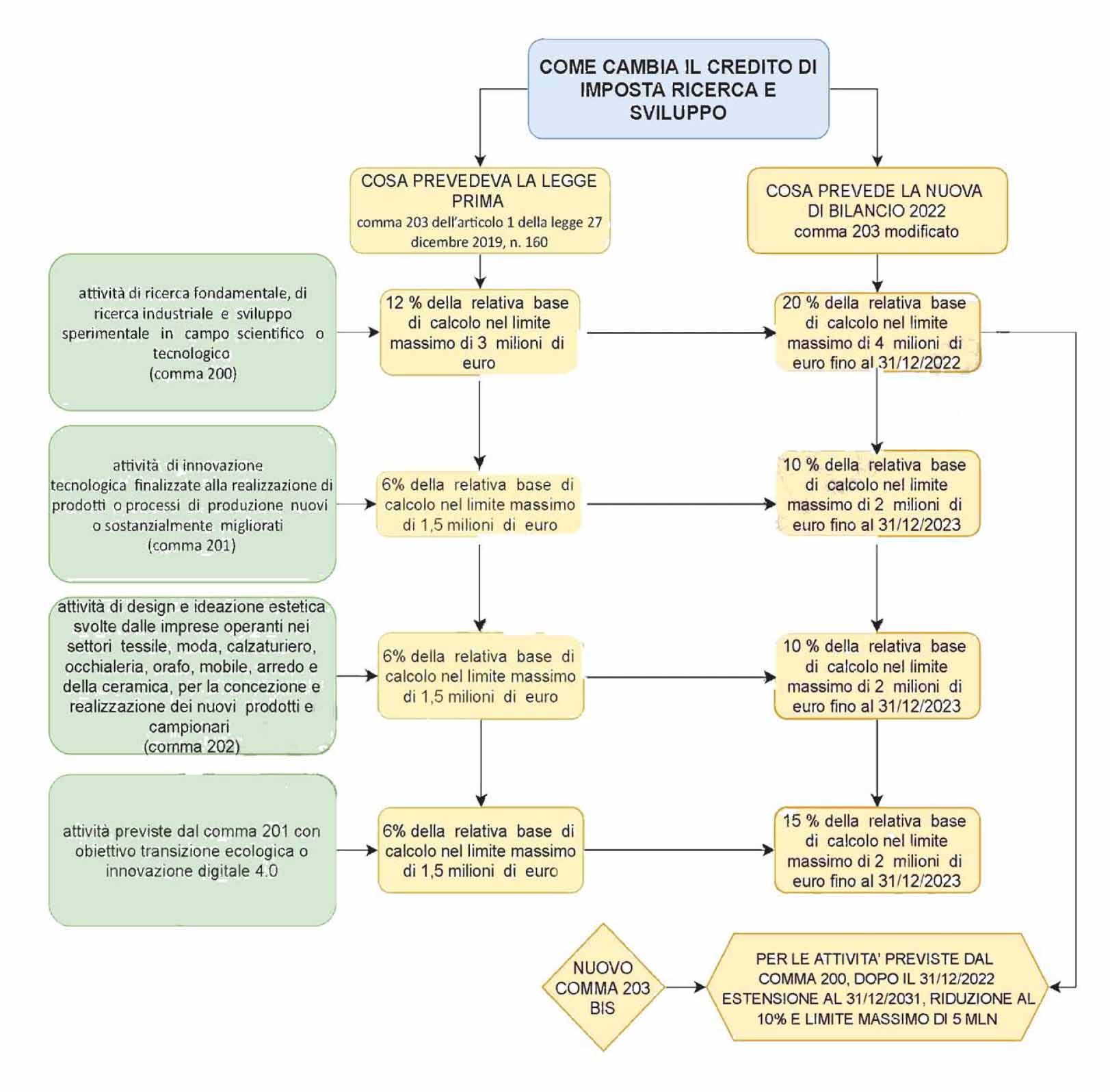

Il credito d’imposta per le attività di ricerca e sviluppo, innovazione tecnologica, design e ideazione estetica cambia si rinnova. Il disegno di legge di Bilancio 2022 prevede, infatti, nuove percentuali e modifiche per l’ambito temporale. In particolare, per le attività di ricerca e sviluppo, il bonus è riconosciuto, dal periodo d’imposta successivo a quello in corso al 31 dicembre 2022 e fino a quello in corso al 31 dicembre 2031. Ai fini della determinazione della base di calcolo del credito d'imposta, sono considerate ammissibili le spese per ricercatori e tecnici, quote di ammortamento, canoni di locazione finanziaria, software, contratti di ricerca extra muros, nonché per servizi di consulenza, materiali e forniture. Con una infografica si riassumono le novità per il bonus R&S.

Il disegno di legge di Bilancio 2022 , all’esame alle Senato, prevede alcune novità riguardo alla fruizione del credito d’imposta per le attività di ricerca e sviluppo, innovazione tecnologica, design e ideazione estetica. L’art. 10 del ddl, infatti, ridetermina i parametri del beneficio fiscale in termini percentuali , di limite massimo e di estensione temporale .

Con la nuova previsione viene modificato il comma 203 dell’art. 1 della l. n. 160/2019. Cioè la legge che ridefiniva la disciplina degli incentivi fiscali previsti dal Piano nazionale Impresa 4.0.

Le novità del nuovo comma 203

Il nuovo comma 203 prevede:

- per le attività di ricerca e sviluppo previste dal comma 200, fino al periodo d’imposta in corso al 31 dicembre 2022, l’innalzamento al 20% della relativa base di calcolo e del limite massimo annuale di 4 milioni di euro;

- per le attività di innovazione tecnologica previste dal comma 201, fino al periodo d’imposta in corso al 31 dicembre 2023, l’innalzamento al 10% della relativa base di calcolo e del limite massimo annuale di 2 milioni di euro;

- per le attività di design e ideazione estetica previste dal comma 202, fino al periodo d’imposta in corso al 31 dicembre 2023, l’innalzamento al 10% della relativa base di calcolo e del limite massimo annuale di 2 milioni di euro;

- per le attività di innovazione tecnologica previste dal comma 201 finalizzate alla realizzazione di prodotti o processi di produzione nuovi o sostanzialmente migliorati per il raggiungimento di un obiettivo di transizione ecologica o di innovazione digitale 4.0 , fino al periodo d’imposta in corso al 31 dicembre 2022, l’innalzamento al 15% della relativa base di calcolo e del limite massimo annuale di 2 milioni di euro.

Viene, altresì, introdotto un nuovo comma, il 203-bis, con il quale viene esteso al 31 dicembre 2031 il periodo per usufruire del beneficio ma con una riduzione della misura al 10% della base di calcolo.

Il nuovo comma 203-bis così recita:

“Per le attività di ricerca e sviluppo previste dal comma 200, il credito d’imposta è riconosciuto, dal periodo d’imposta successivo a quello in corso al 31 dicembre 2022 e fino a quello in corso al 31 dicembre 2031, in misura pari al 10 per cento, della relativa base di calcolo, assunta al netto delle altre sovvenzioni o dei contributi a qualunque titolo ricevuti per le stesse spese ammissibili, nel limite massimo annuale di 5 milioni di euro, ragguagliato ad anno in caso di periodo d’imposta di durata inferiore o superiore a dodici mesi.”

Attività ammissibili al credito d’imposta

Ricordiamo che, secondo il citato comma 200 dell’art. 1 della l. n. 160/2019, sono considerate attività di ricerca e sviluppo ammissibili al credito d’imposta le attività di ricerca fondamentale , di ricerca industriale e sviluppo sperimentale in campo scientifico o tecnologico, come definite, rispettivamente, alle lettere m), q) e j) del punto 15 del paragrafo 1.3 della comunicazione della Commissione (2014/C 198/01) del 27 giugno 2014, concernente disciplina degli aiuti di Stato a favore di ricerca, sviluppo e innovazione.

Il comma 201 riconosce come attività di innovazione tecnologica ammissibili al credito d’imposta le attività, diverse da quelle indicate nel comma 200, finalizzate alla realizzazione di prodotti o processi di produzione nuovi o sostanzialmente migliorati. Per prodotto o processo di produzione nuovo o sostanzialmente migliorato si intende un bene materiale o immateriale o un servizio o un processo che si differenzia, rispetto a quelli già realizzati o applicati dall’impresa, sul piano delle caratteristiche tecnologiche o delle prestazioni o dell’ecocompatibilità o dell’ergonomia o per altri elementi sostanziali rilevanti nei diversi settori produttivi.

Il comma 202, invece, riconosce come attività innovative ammissibili al credito d’imposta le attività di design e ideazione estetica svolte dalle imprese operanti nei settori tessile e della moda, calzaturiero, dell’occhialeria, orafo, del mobile e dell’arredo e della ceramica, per la concezione e realizzazione dei nuovi prodotti e campionari.

Spese ammissibili

Ai fini della determinazione della base di calcolo del credito d’imposta, sono considerate ammissibili, nel rispetto delle regole generali di effettività , pertinenza e congruità :

- le spese di personale relative ai ricercatori e ai tecnici titolari di rapporto di lavoro subordinato o di lavoro autonomo o altro rapporto diverso dal lavoro subordinato, direttamente impiegati nelle operazioni di ricerca e sviluppo svolte internamente all’impresa, nei limiti del loro effettivo impiego in tali operazioni. Le spese di personale relative a soggetti di età non superiore a trentacinque anni, al primo impiego, in possesso di un titolo di dottore di ricerca o iscritti a un ciclo di dottorato presso un’università italiana o estera o in possesso di una laurea magistrale in discipline di ambito tecnico o scientifico secondo la classificazione internazionale standard dell’educazione (Isced) dell’UNESCO, assunti dall’impresa con contratto di lavoro subordinato a tempo indeterminato e impiegati esclusivamente nei lavori di ricerca e sviluppo, concorrono a formare la base di calcolo del credito d’imposta per un importo pari al 150 per cento del loro ammontare;

- le quote di ammortamento, i canoni di locazione finanziaria o di locazione semplice e le altre spese relative ai beni materiali mobili e ai software utilizzati nei progetti di ricerca e sviluppo anche per la realizzazione di prototipi o impianti pilota , per l’importo ordinariamente deducibile ai fini della determinazione del reddito d’impresa relativo al periodo d’imposta di utilizzo e nel limite massimo complessivo pari al 30 per cento delle spese di personale indicate alla lettera a). Nel caso in cui i suddetti beni siano utilizzati anche per le ordinarie attività produttive dell’impresa, si assume la parte delle quote di ammortamento e delle altre spese imputabile alle sole attività di ricerca e sviluppo;

- le spese per contratti di ricerca extra muros aventi ad oggetto il diretto svolgimento da parte del soggetto commissionario delle attività di ricerca e sviluppo ammissibili al credito d’imposta. Nel caso di contratti di ricerca extra muros stipulati con università e istituti di ricerca aventi sede nel territorio dello Stato, le spese concorrono a formare la base di calcolo del credito d’imposta per un importo pari al 150 per cento del loro ammontare.

- le quote di ammortamento relative all’acquisto da terzi, anche in licenza d’uso, di privative industriali relative a un’invenzione industriale o biotecnologica, a una topografia di prodotto a semiconduttori o a una nuova varietà vegetale, nel limite massimo complessivo di 1.000.000 di euro e a condizione che siano utilizzate direttamente ed esclusivamente per lo svolgimento delle attività inerenti ai progetti di ricerca e sviluppo ammissibili al credito d’imposta;

- le spese per servizi di consulenza e servizi equivalenti inerenti alle attività di ricerca e sviluppo ammissibili al credito d’imposta, nel limite massimo complessivo pari al 20 per cento delle spese di personale ammissibili indicate alla lettera a) ovvero delle spese ammissibili indicate alla lettera c), senza tenere conto delle maggiorazioni ivi previste, a condizione che i relativi contratti siano stipulati con soggetti residenti nel territorio dello Stato o con soggetti fiscalmente residenti o localizzati in altri Stati membri dell’Unione europea o in Stati aderenti all’accordo sullo Spazio economico europeo o in Stati compresi nell’elenco di cui al citato decreto del Ministro delle finanze 4 settembre 1996;

- le spese per materiali , forniture e altri prodotti analoghi impiegati nei progetti di ricerca e sviluppo ammissibili al credito d’imposta svolti internamente dall’impresa anche per la realizzazione di prototipi o impianti pilota, nel limite massimo del 30 per cento delle spese di personale indicate alla lettera a) ovvero, nel caso di ricerca extra muros, del 30 per cento dei costi dei contratti indicati alla lettera c).

Attività non ammissibili

Non sono considerate attività di innovazione tecnologica ammissibili al credito d’imposta le attività di routine per il miglioramento della qualità dei prodotti e in generale le attività volte a differenziare i prodotti dell’impresa da quelli simili, presenti sullo stesso mercato concorrenziale, per elementi estetici o secondari, le attività per l’adeguamento di un prodotto esistente alle specifiche richieste di un cliente nonché le attività per il controllo di qualità e la standardizzazione dei prodotti.

Di seguito si riporta una infografica che riassume le novità del disegno di legge di Bilancio 2022 per il bonus ricerca e sviluppo.

Contattaci

Notizie correlate

26 Marzo 2022

Accordi per l’innovazione: dall’11 maggio la presentazione delle domande

0 Commenti3 Minuti

22 Marzo 2022

Decreto Energia misure di contrasto incremento prezzi prodotti energetici

0 Commenti2 Minuti

21 Febbraio 2022

Settore del Wedding: sessanta milioni di euro di aiuti per l’anno 2021

0 Commenti3 Minuti